老股民都知道,千万不要借钱炒股。千万不要借钱炒股。千万不要借钱炒股。重要的事情说三遍!其实,这只是对一般人的告诫。到了股神这个级别,借钱炒股才是正常操作。比如,大家都很熟悉的股神巴菲特。

全世界哪里的钱最便宜,而且是几十年如一日的便宜呢?如果日本排第二,估计就没有能排第一的了。

巴菲特说,他不研究日本的宏观问题。他说,伯克希尔可以在日本以 1% 的利率借到十年期的贷款,只要用点心,收益率应该能超过 1% 吧?

那么,巴菲特要怎么在日本借钱呢?答案是发行日元债券。

自2019年以来,伯克希尔·哈撒韦已连续4年发行日元债:

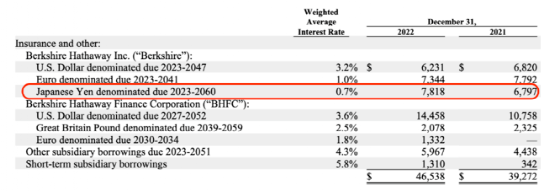

截至2022年,伯克希尔·哈撒韦的日元债规模超78亿美元。巴菲特这些借款的期限从5年到30年不等。5年的借款利息只有0.17%,而30年的利息也只有1.1%,可以说是极为便宜的一笔融资。从下图可见,日元债的加权平均利率远低于其他货币,仅有0.7%。

2023年4月,巴菲特又准备到日本去借便宜钱了。很多人都猜测,他是想抓住日本超级量化宽松最后的尾巴,因为日本新央行行长植田和男很可能会结束日本超级量化宽松。

我们都知道,巴菲特是美国人,生在美国,投资的也基本都是美股。但是,如果巴菲特在日本借的钱,再拿到美国去炒股,就会有汇率的风险。

巴菲特说,因为不想承受汇率风险,所以必须投资以日元计价的标的,只能投资日本房地产或日本公司,收益率超过 1% 就行,因为资金成本就是十年期利率 1%。

难道为了规避汇率风险,巴菲特就要抛弃其价值投资的理念了吗?不!巴菲特虽然在2019年就借到了日元,但一直伺机而动,等到“超低价”才入场。

2020年8月31日,伯克希尔·哈撒韦批量买入伊藤忠商事、三菱商事、三井物产、住友商事和丸红这5只日本商社股各约5%的股份。按披露时的收盘价估算,当时伯克希尔持有的五家公司的总价值达到62.5亿美元(和他在2019/2020年在日本借的钱基本匹配)。

根据巴菲特透露,目前其对五家日本商社的持股比例已上升至7.4%,未来还将进一步提高至9.9%。

根据网络上的统计,这5家公司的业务量合计占整个日本对外出口金额的 43%,进口金额的 62%。毫不夸张的说,巴菲特买下这些公司,相当于买下整个日本。

巴菲特的这次抄底可谓是相当漂亮:

这些日股投资给巴菲特带来哪些损益呢?

仅凭股息,巴菲特就可以完全可以覆盖借款利息(平均利息0.6%),而且还有盈余。

自入股以来,这五只票显著跑赢日经指数。但2021年以来日元兑美元快速贬值,实际上利润被抵消了一大部分。

日元贬值,负债在贬值,也就是说巴菲特发行的日元债券,未来需要还的钱会变少。

当然,巴菲特是在别人恐惧的时候才贪婪的。根据巴菲特进入日本股市时的报道,过去32个月里,有1320亿美元的外国投资流出日本股市。巴菲特的这神级操作,一般人还真模仿不了呢!